매년 4월 중순이 되면 미국주식 거래를 처음 해보는 사람들은 깜짝 놀랄게 됩니다. 거래하는 증권사에서 갑자기 미국주식 양도소득세를 내라고 통지하기 때문입니다. 얼마 벌지도 못했는데 무슨 놈의 세금을 내라는거야? 그리고, 왜 미국주식에만 세금이 부과되는거지? 라고 생각하기 마련입니다.

국내주식에는 부과되지 않기 때문에 멋모르고 미국주식을 시작한 분들은 매년 4월에 양도소득세를 신고하라는 고지를 받으면 당황합니다. 얼마를 내야 하는지도 모르고, 어떻게 내야 하는지도 모르는 경우가 태반이기 때문입니다.

오늘은 한국사람 중 95% 이상이 모르는 미국주식 양도소득세와 양도소득세율에 대해서 알아보도록 하겠습니다.

양도소득세란?

주식뿐 아니라 부동산 등을 다른 사람에게 유상으로 양도하여 얻은 수익금에 대해서 부과되는 세금을 지칭합니다. 아파트를 5억원에 사서 10억원에 팔았다면 10억원 – 5억원 = 5억원에 대해서 일정한 비율로 부과된 세금을 납부해야 합니다. (물론 주택의 양도세가 이렇게 간단하게 계산되지는 않습니다.)

주식도 마찬가지입니다. 홍길동씨가 삼성전자 주식을 5만원에 사서 10만원에 매도했다고 합시다. (물론 삼전 주식가격이 10만원이 된 적은 없습니다.) 홍길동씨가 주식을 누군가에게 양도하면서 얻은 수익금은 5만원입니다. 소득이 있는 곳에 세금이 있다는 이야기가 있듯이 이 5만원에는 세금이 부과되게 됩니다.

국내주식 양도소득세 부과 기준

현재 기준 대주주의 조건은 다음과 같습니다.

물론 국내주식에 현재 양도소득세는 부과되지 않습니다. 정확히 이야기하면 대주주가 아니라면 국내에서 삼성전자 주식을 비롯한 기타 국내주식을 거래하여 수익을 얻었다고 하더라도 세금을 내지 않습니다.

- 코스피 시장 : 본인 보유금액 100억원 이상

- 코스닥 시장 : 본인 보유금액 100억원 이상

- 코넥스 시장 : 본인 보유금액 100억원 이상

국내주식시장의 경우 원래 보유금액 10억원이상, 시장별로 지분율 1%, 2%, 4% 의 기준이 있었으나 2023년부터 모두 폐지되고 본인의 보유금액이 100억원 이상일 경우 대주주로 분류됩니다. 따라서 현대차주식을 100억원 이상 가지고 계시다면 양도세 걱정을 하셔야 할 때입니다.

* 2023년부터 대주주라는 용어 대신 “고액주주”라는 용어로 변경되어 사용됩니다.

정리하자면 현재 주식을 100억원 이상 보유한 경우가 아니라면 굳이 국내주식 거래하면서 양도소득세를 고민할 필요가 없다는 이야기가 되겠습니다.

미국주식 양도소득세 부과 기준

미국주식은 약간 다릅니다. 미국주식시장인 NYSE 나 나스닥에서 거래되는 주식을 사고 팔아 수익을 얻었다면 그 수익금의 22% 를 세금으로 내야 합니다. 국내에 비하면 정말 엄청난 세율임에 틀림없습니다.

- 미국주식 양도소득세율 : 22%

- 소득세 20% + 지방소득세 2%

일반적으로 세금들은 계산하기가 복잡합니다. 납세자가 처한 상황이 모두 다를 수 있기 때문에 그에 대한 예외를 적용하기 위해서입니다. 그러나, 미국주식은 단순합니다. 번 돈의 22%를 세금으로 내고 종결합니다. 종합소득세에 포함되지도 않고, 누진세도 없습니다. 아주 간단합니다.

만약 애플 주식을 5억원어치를 샀다가 10억원에 팔았다면 그 차액인 5억원의 22% 인 1억 1,000만원을 세금으로 내면 됩니다. 미국주식이니 달러로 샀을 것입니다. 살때, 팔때의 환율도 계산해야 하지만, 복잡하니 이는 거래하는 증권사에서 알아서 해줍니다. 고민할 필요가 없습니다.

미국주식 양도소득세에는 기본공제금액 250만원이 적용됩니다. 이는 1인당 1년에 한번씩만 적용할 수 있는 공제입니다. 만약 주택등의 양도소득에서 이를 미리 적용했다면 주식에서는 다시 적용할 수 없습니다.

- 미국주식 양도세 기본공제 250만원

이 양도세 기본공제 금액 때문에 미국주식에서 250만원을 벌지 못했다면 세금을 내지 않아도 된다라는 이야기가 나오는 것입니다. 만약 1년간 거래해서 벌어들인 수익금이 300만원이라면 기본공제 250만원을 뺀 50만원에 대해 22% 인 11만원을 세금으로 내면 됩니다.

어찌보면 미국주식 양도소득세는 굉장히 높은 수준으로 부과되는 편입니다.

미국주식 양도소득세 신고방법

세금이라는 것이 나라로부터 고지서가 날아오는 경우가 대부분입니다. 재산세 같은 것이 그렇죠. 그러나, 양도소득세의 경우는 조금 다른데요. 자기가 직접 계산해서 자기가 직접 신고하고 스스로 납부하는 구조의 세금입니다.

홈택스를 통해서 신고하던지, 혹은 세무사를 통해서 신고하는 방법이 있습니다. 홈택스를 통해 본인이 스스로 하면 무료, 세무사를 통해서 하면 10만원 내외면 가능합니다. 개인적으로 홈택스를 통해서 혼자 해봤는데 이정도 노력과 시간이면 그냥 다른 일을 하고 미국주식 양도소득세 신고는 돈을 주고 다른 사람에게 시키겠다는 생각을 했습니다.

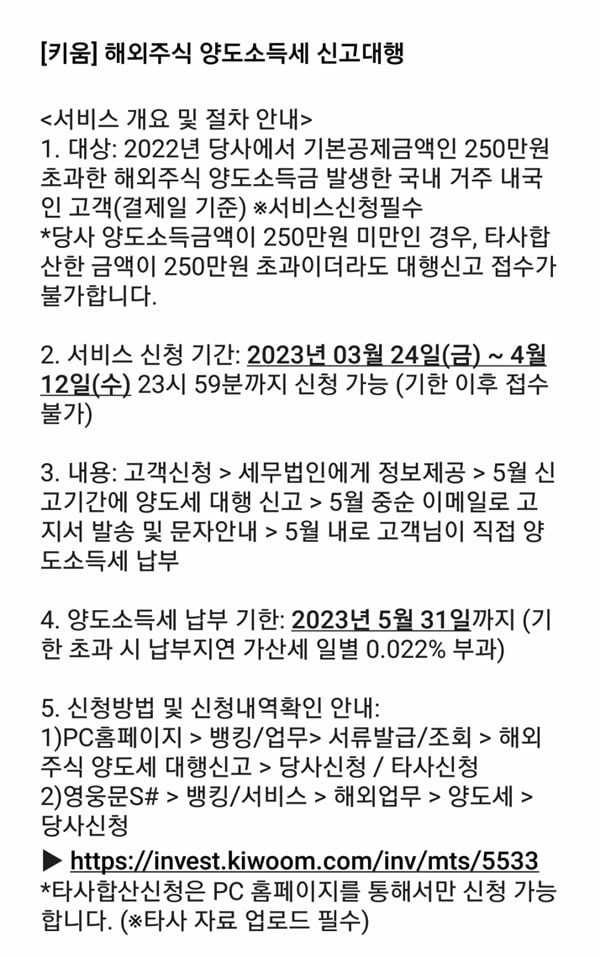

그러나, 대부분의 증권사에서는 매년 3월에 해외주식 양도소득세 대행신고를 해고 있습니다. 따라서 세금신고 방법이 어렵다고 걱정하실 필요가 없습니다. 저의 경우 키움증권을 사용하고 있는데, 매년 3월 중순쯤 되면 아래처럼 세금신고를 대행해준다는 메일이 도착합니다.

대행 신청은 간단합니다. 일단 키움증권만 사용하고 있다면 신청만 하면 됩니다. 해외주식 양도소득세 여러 증권사의 것까지 통합해서 신청하고 싶다면 타사의 자료를 요청하여 다운받아 원하는 증권사에 제출하면 됩니다. 모든 증권사는 아니지만 대부분 이렇게 처리해 주기 때문에 3월정도에 증권사 문자가 오는지, 홈페이지를 잘 지켜보고 있으면 되겠습니다.

물론 증권사에서 납부까지 대행해주지는 않습니다. 세무사 혹은 회계사 사무실에서 서류를 정리하고 신고를 마치면 얼마를 내라고 납부서를 전달해줍니다. 납부서의 경우 일반 은행에서 혹은 인터넷 뱅킹에서 편리하게 납부할 수 있도록 전자납부번호가 나오니 그걸 이용하면 됩니다.

미국주식 양도소득세 절세방법

세금을 적게 내는 방법이라고 시중에 알려진 2가지가 있습니다.

- 배우자 증여를 통해 이월과세를 제도를 이용합니다.

- 연말에 손해가 난 주식을 팔았다 다시 삽니다.

근데 실상을 들여다보면 이게 정말 올바른 방법인지는 잘 모르겠습니다. 일단 둘다 일시적인 방법으로 2번은 거의 1회성 방식이라고 할 수 있으며, 1번의 경우도 부부간 공제한도가 정해져 있기 때문에 지속적으로 사용할 수 있는 방법은 아닙니다.

물론 그럼에도 불구하고 이를 이용해서 한두번의 절세는 가능할거 같으니 미국주식 양도소득세가 많이 나오신 분들은 한번씩 확인해보면 좋겠습니다.

증여를 통한 이월과세

배우자간 증여를 하면 최대 6억원까지 증여세 없이 증여가 가능합니다. 즉 남편이 아내에게 5억원의 재산을 증여했다면 아내는 증여세를 내지 않아도 됩니다. (10년에 6억까지 가능합니다.)

문제는 증여세를 아낀다고 다가 아니라는 겁니다. 만약 증여한 재산이 부동산일 경우 증여받은 사람이 이 부동산을 팔아서 수익을 얻는 경우가 있을 텐데요.

아내가 10년 이내에 재산을 팔아서 수익을 얻으면 남편이 부동산을 취득한 시점의 가격과 아내가 부동산을 처분한 시점의 가격차이에 대해서 세금을 매깁니다. 즉, 증여한 시점의 가격이 아닌 그보다 훨씬 이전의 가격을 가지고 계산함으로서 생각했던 것보다 훨씬 세금이 늘어나게 되는 것이죠.

따라서 아내는 증여받은지 10년 이후에 팔아야 증여받은 시점의 가격으로 양도세 계산이 됩니다. 증여세와 더불어 양도소득세를 아끼려면 부동산의 경우 증여후 10년을 기다려야 합니다.

그러나, 주식의 경우는 이러한 제도가 적용되지 않습니다. 즉, 남편이 5억원어치의 애플 주식을 아내에게 증여했다고 합시다. 이럴 경우 아내는 증여세를 내지 않습니다. 여기까지는 동일합니다.

그러나, 부동산과 다르게 주식의 경우 증여받은 날 다음날에 주식을 팔아도 아내가 주식을 받은날을 기준으로 취득가를 계산합니다. 따라서 양도세율이 무척이나 낮아지겠죠.

만약 남편이 3억원에 취득한 애플주식이 있고 현재가는 5억원이라고 합시다. 이 주식을 아내에게 모두 증여하면 아내는 증여세를 내지 않아도 됩니다. (부부간 6억원 증여세 공제금액 이하이니까요.)

아내는 이 주식을 증여받은 다음날 시장에 5억원에 팔았습니다. 취득가액이 남편의 3억이 아닌 증여받은 당시의 5억원이었기 때문에 아내가 얻은 수익은 0원이고, 따라서 세금을 전혀 내지 않아도 됩니다.

연말에 손해난 주식 팔고 사기

이 방법은 약간의 꼼수입니다. 양도소득세는 매년 1월 1일부터 12월 31일까지 주식을 사고 팔아 얻은 수익금에 대해서 매겨지는 세금입니다. 수익이 많으면 세금을 많이 내죠.

그래서 손해가 난 종목이 있다면 이를 팔아서 손해를 확정하여 수익금을 줄이는 방식입니다. 이 방법을 사용하면 당연히 수익금 규모가 줄어들기 때문에 실제 내는 세금이 줄어들게 됩니다.

문제는 손해난 주식을 다시 사야한다는 점인데요. 수치상으로만 손해를 없애고 싶기 때문입니다. 그런데 주식을 다시 사면 원래의 취득가보다 훨씬 낮은 가격으로 취득가가 새로 기록됩니다. 왜냐하면 주가가 떨어져서 손해를 본 종목이기 때문이죠.

따라서 나중에 주가가 올라 수익이 나게 된다면 절감했던 세금보다 더 많은 세금을 낼 수도 있습니다. 예를 들어 5만원에 산 종목을 3만원까지 떨어져 이를 3만원에 팔고 3만원에 다시 사게 된다면 이 주식의 취득가는 3만원이 되는 셈이죠. 주가가 올라 4만원이 되었다고 해도 1만원 증가분에 대한 양도소득세를 내야 하는 상황이 되기 때문에 꼼수라고 이야기 할 수 있습니다. 올해만 잘 넘기자라는 꼼수 마인드인 셈이죠.